Hrvatska narodna banka proteklih je dana reagirala prilično tiho, ali brzo te s nekoliko poteza relaksirala pritiske na tečaj i financijski sustav u koji je dosad ubacila 31 milijardu kuna. Tečaj se sredinom tjedna kretao oko 7,61 kuna za euro, što je nešto “jače” nego što bi bio da nije bilo pandemije, no i dalje se kreće unutar granica koje smo imali i prijašnjih godina.

Što možemo očekivati sljedećih dana i kako situaciju vidi guverner središnje banke Boris Vujčić, donosimo u razgovoru za Obzor koji je vođen u četvrtak.

Središnja banka je brzim reakcijama osigurala dodatna sredstva i stabilan tečaj. Koliko ste do sada ubacili sredstava u financijski sustav zemlje, koliko je to bilo važno?

HNB je djelovao nizom mjera kako bi održao stabilnost tečaja, ojačao likvidnost financijskog sustava te oživio tržište državnih obveznica. Glavne su mjere najširoj javnosti bile promptno obznanjene, sa svim ciljevima koji su se željeli postići.

Sredinom ožujka u četiri smo navrata intervenirali na deviznom tržištu u ukupnom iznosu od 1,6 milijardi eura kako bismo stabilizirali tečaj. To smo i postigli, tečaj je stabiliziran. Drugi cilj bio je kreiranje dodatne i djelomično dugoročnije jeftine likvidnosti. Na redovnoj i strukturnoj operaciji stvorili smo 4,5 milijardi kuna dodatne, uglavnom dugoročne likvidnosti za banke uz vrlo nisku kamatnu stopu.

Bankama smo plasirali sredstva na pet godina uz kamatu od 0,25%, a kratkoročni plasmani su po kamatnoj stopi od 0,05%. Treće, budući da dodatna likvidnost stvorena u bankama nije dopirala i do ostalih financijskih institucija i da je prijetilo zamrzavanje tržišta državnih vrijednosnih papira, što bi nepovoljno djelovalo na uvjete financiranja svih domaćih sektora, intervenirali smo i na tom tržištu.

Situacija je bila takva da kada smo objavili naše intervencije, čak je i tržište najkvalitetnijih njemačkih državnih papira bilo pod velikim stresom. Na dvije smo aukcije otkupili državnih obveznica u iznosu od 4,3 milijarde kuna, što je prvi put da je HNB djelovao na taj način.

Napokon, prije svega imajući u vidu potrebu države za dodatnim financiranjem zbog COVID-19 paketa mjera prošli tjedan smo smanjili stopu obvezne pričuve, čime je bankama oslobođeno dodatnih 10,5 milijardi kuna. Navedeni se iznosi ne mogu zbrajati jer je riječ o različitim mjerama. Dok devizne intervencije pretvaraju kunsku likvidnost u deviznu, operacija financiranja banaka i otkup obveznica stvaraju dodatnu kunsku likvidnost, a spuštanje stope obvezne pričuve otpušta bankama postojeću likvidnost koja je bila blokirana monetarnim mjerama središnje banke.

No, svi su ti potezi bili međusobno komplementarni i imali su cilj očuvanje povoljnih uvjeta financiranja za sve klijente banaka unatoč gospodarskom zastoju i golemim poremećajima koji pogađaju svjetska financijska tržišta, održavajući u isto vrijeme stabilnost tečaja.

Zašto ste krenuli u otkup državnih obveznica, što se time postiže?

Kad financijske institucije pokušavaju doći do likvidnosti, obično prodaju ono što mogu najbrže i najjeftinije unovčiti, a to su državne obveznice. Međutim, kad svi istovremeno pokušavaju prodati državne obveznice, a nedostaje kupaca, nastaje panična rasprodaja u kojoj cijene snažno padaju ili se tržište jednostavno zamrzne.

To je posebno slučaj kad obveznice prodaju investicijski fondovi koji nemaju pristup novcu kod središnje banke, a novac koji središnja banka ubacuje u poslovne banke do njih ne dopire u dovoljnoj mjeri. U takvoj situaciji koja je karakterizirala i domaće i inozemna tržišta, odlučili smo se pojaviti kao kupac koji može stabilizirati tržište, i to smo i postigli.

Pad cijena i porast prinosa na obveznice do kojih bi moglo doći u paničnoj rasprodaji ne bi poskupjeli zaduživanje samo državi nego i građanima i poduzećima. Stabilizacija tržišta državnih obveznica tako je omogućila normalno djelovanje drugih instrumenata monetarne politike.

Vladin paket mjera težak je, kažu, 30 milijardi kuna. Kako će se financirati državne mjere, odnosno gdje će država naći novac da pokrije proračunski manjak budući da nismo jedini koji će trebati dodatan kapital?

Praktički sve će se države ove godine susresti s fiskalnim izazovima. Prihodi će se smanjiti zbog pada gospodarske aktivnosti, a saniranje posljedica zdravstvene krize napuhat će rashode. Riječ je o pandemiji.

Za konkretnu procjenu domaćih fiskalnih potreba trebat će još malo pričekati, ona će ovisiti o gospodarskim kretanjima do kraja godine, zanimanju za predstavljane mjere, kao i eventualne nove mjere. Također, nemaju sve predstavljene mjere trenutačni fiskalni učinak, kao na primjer jamstva za kredite poduzećima.

Financiranje države trenutačno, a i nadalje, olakšavat će monetarna politika koju smo, kako sam prije objasnio, usmjerili na olakšavanje refinanciranja i dodatnog financiranja kako države tako i gospodarstva. Gospodarstvo će se, međutim, u uvjetima restrikcija na gospodarsku aktivnost teško financirati bez potpore države.

Dodatno, financiranje države mogao bi olakšati očekivani porast privatne štednje koja će tražiti sigurna ulaganja. S druge strane, financijska tržišta nalaze se pod stalnim potresima, neizvjesnost je iznimno visoka, i to će sve zahtijevati vrlo oprezno upravljanje financiranjem proračuna.

Može li HNB osigurati kreditnu liniju državi?

Izravno posuđivanje sredstava državi, kao što znate, nije moguće još od vremena Jugoslavije, odnosno početka devedesetih godina. Mnoge su zemlje tamo bile, i nakon više desetljeća još je živo sjećanje na gospodarsku nestabilnost koje su takvi aranžmani uzrokovali.

Ono što HNB, međutim, svojim djelovanjem trenutačno čini, održavanje je povoljnih uvjeta financiranja za građane, poduzeća i državu stvaranjem visoke razine likvidnosti, što je uostalom i dovelo do snažnog pada kamatnih troškova države zadnjih godina.

Kolike su devizne rezerve i kako ih možete koristiti u ovoj situaciji?

Međunarodne pričuve služe za održavanje vanjske likvidnosti zemlje. Pojednostavljeno, one omogućavaju državi održavanje domaće potrošnje, odnosno financiranje uvoza u situaciji snažnog pada izvoza i nemogućnosti zaduživanja na međunarodnim financijskim tržištima.

Takva definicija ujedno opisuje i uvjete u kojima bi se mogao zabilježiti trajniji pad pričuva – velik pad izvoza, zastoj u financiranju na međunarodnim tržištima, i očuvanje domaće potražnje.

U zdravstvenu krizu ulazimo iz pozicije znatnog viška na tekućem i kapitalnom računu, drugim riječima većeg izvoza od uvoza, većeg priljeva kapitala od odljeva kapitala. Taj suficit smo proteklih godina koristili za razduživanje prema inozemstvu i jačanje deviznih pričuva, što nam je prvi amortizer u situaciji pada izvoza. Iako su se uvjeti financiranja zaoštrili za tržišta u nastajanju, među koje se ubraja i Hrvatska, zaduživanje je i dalje moguće.

Pričuve ćemo znatnije trošiti tek u slučaju eventualne eskalacije krize.

Ako se to i dogodi, bit će znak da su devizne pričuve poslužile svrsi i da smo uspjeli očuvati domaću potražnju. Bruto pričuve HNB-a i nakon deviznih intervencija kojima smo stabilizirali tečaj nakon početka epidemije veće su od 17 milijardi eura.

Tome valja dodati i deviznu imovinu banaka koja iznosi otprilike 5 i pol milijardi eura, a može poslužiti za istu svrhu kao i devizne pričuve. Devize prodane na nedavnim intervencijama uglavnom su u deviznoj imovini banaka te stoga nisu nestale iz financijskog sustava zemlje.

Koliko dugo možete pokrivati blokadu gospodarskih tokova u zemlji?

Ono što mi možemo činiti vrlo dugo vremena jest osiguravati s jedne strane stabilnost tečaja, a s druge dovoljno jeftinog novca. Međutim, učinci monetarne politike su ograničeni u uvjetima blokade gospodarskih tokova.

Tiskanje novca ne može navesti građane da troše dok su dućani zatvoreni ni tvornice da proizvode ako su im lanci nabave prekinuti. Monetarna politika može očuvati povoljne uvjete financiranja i donekle olakšati preživljavanje blokade, ali ne može zajamčiti solventnost poduzeća.

Ključno je pitanje zapravo koliko dugo poduzetnici mogu izdržati blokadu, a da im se ozbiljno ne naruši solventnost. U tom slučaju im ni povoljno financiranje neće mnogo pomoći, nego će trebati drugi oblici intervencije.

Jesu li naše banke dovoljno kapitalizirane da pokriju novi val odgoda plaćanja kredita i reprograma?

Kao posljedica dugogodišnje politike HNB-a prema bankarskom sektoru, kapital i likvidnost banaka više su nego dostatni za podupiranje odgoda, reprograma i pružanje novog financiranja poduzetnicima. Sada se najbolje, kao i s politikom održavanja visokih pričuva, vidi koliko su takve politike bile ispravne i korisne.

I koliko bi bilo pogrešno da se poslušalo one koji su htjeli smanjiti devizne pričuve HNB-a i kapital banaka. Da je to učinjeno, sada se ne bi mogli oduprijeti krizi. Odgodu, odnosno reprogram kredita omogućili smo povoljnim regulatornim tretmanom svih odgoda i reprograma kredita.

Odgodu, međutim, mogu primijeniti samo banke same ili im to može naložiti Vlada, odnosno Sabor. Prema odluci HNB-a, svi klijenti koji su krajem prošle godine bili razvrstani u uredne tako će se tretirati do sredine sljedeće godine, neovisno o tome kakve odgode i reprograme dogovore s bankama.

Svima bi u ovom trenutku trebalo biti primarno održati, kako to kažemo, na vodi što veći broj poduzeća dok traju ove izvanredne mjere koje strogo ograničavaju gospodarsku aktivnost. Dodatno, stabilnost bankovnog sustava smo u ovoj izvanrednoj situaciji dodatno povećali uputom bankama da prošlogodišnju dobit rasporede u kapital, umjesto da je isplaćuju.

Time je kapitaliziranost i stabilnost bankovnog sustava povećana na više od 60 milijardi kuna. Nakon što se “slegne prašina”, odnosno kada gospodarski oporavak uzme maha, jasnije ćemo vidjeti koliki su potencijalni gubici banaka po lošim kreditima.

Napokon, sposobnost banaka za apsorpciju šokova ojačali smo spomenutim mjerama monetarne politike koje podupiru likvidnost banaka. Neovisno o intenzitetu konačnog udara na banke, sve naše procjene pokazuju da je stabilnost financijskog sustava vrlo visoka.

Kakve su prve procjene gospodarskog pada?

Upravo su ovih dana objavljene prve ankete poduzetnika za EU koje navješćuju da bi pad gospodarske aktivnosti krajem prvog i početkom drugog tromjesečja mogao biti usporediv s kretanjima na početku globalne financijske krize.

Takva kontrakcija gospodarske aktivnosti ne iznenađuje pretjerano ima li se u vidu brzina širenja epidemije i intenzitet mjera poduzetih za njezino suzbijanje. Ono što za sada ne znamo je koliko će dugo izvanredne mjere biti na snazi.

Ako cilj postignu relativno brzo i popuste ograničenja za gospodarsku aktivnost, do kraja godine bismo se mogli vratiti na razinu gospodarske aktivnosti na kojoj smo bili početkom godine. Ako stroge mjere ne budu davale željene rezultate i borba s epidemijom se produlji, i ekonomski oporavak će se izvjesno produžiti.

Kako ste se u HNB-u organizirali u ovim uvjetima zdravstvene krize i potresa?

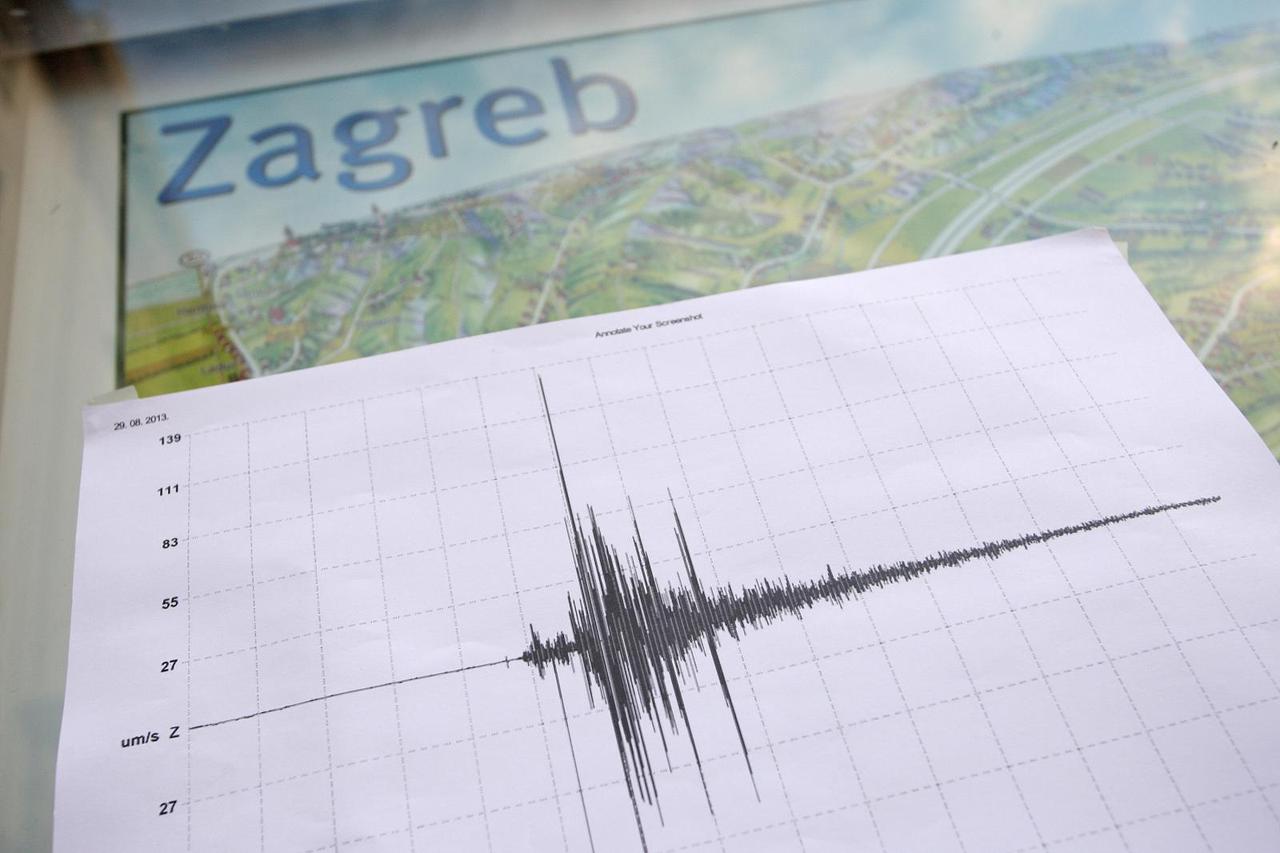

Širenje epidemije, a onda i potres koji je nanio djelomičnu štetu HNB-ovim zgradama, bitno su otežali svakodnevno djelovanje. U realnom smo vremenu, bez prethodnog testiranja, bili prisiljeni uspostaviti režim masovnog rada od kuće. Informatički sustav je to podržao i s ponosom mogu reći da je HNB danas gotovo jednako funkcionalan kao i prije eskalacije zdravstvene krize.

Platni promet u zemlji glatko teče, banke su dobro opskrbljene gotovinom, nad pričuvama se stalno bdije, a u isto vrijeme smo prilagođavali okvir za vođenje monetarne politike i uvodili nove, dosad neiskušane mjere. Poduzeli smo i niz mjera kojima štitimo zdravlje i financijsko poslovanje naših građana i poduzetnika.

U cilju prevencije daljnjeg širenja zaraze koronavirusom, osigurali smo za sve građane ukidanje naknade pri korištenju bankomata koji nisu od njihove matične banke, zatražili smo uvođenje debitnih kartica za najranjivije skupine (blokirane, npr.), a uskoro će biti povišen i limit na korištenje kartica bez PIN-a, sa 100 na 250 kuna.

Budući da HNB obavlja niz kritičnih funkcija koje se ne mogu zaustaviti ni obavljati od kuće, dio zaposlenika ipak mora svakodnevno dolaziti u svoje urede. Kako bismo ih zaštitili, dosljedno provodimo mjere socijalnog distanciranja, ti su zaposlenici podijeljeni u timove koji se preklapaju bez ikakve međusobne fizičke komunikacije.

To uključuje i rukovodstvo koje se više ne susreće u kompletnom sastavu kako bi se na svim razinama osigurao kontinuitet poslovanja. Želim posebno zahvaliti svim zaposlenicima, onima koji se izlažu dolaskom u urede kao i onima koji obavljaju posao iz svojih domova, što su u ovim uvjetima iznimno uspješno djelovali i pridonijeli ispunjavanju svih zadataka koji se pred nas postavljaju.

Otvori KEKS Pay

Otvori KEKS Pay

Jedino što sam razumio je to da država sa našim novcem super povoljno kreditira privatne banke koje nama poslije toga posuđuju taj isti novac uz veliku zaradu. Moj novac u nekom obliku uzima država i poslije ga mogu posuditi uzuz bankarsku proviziju. Kad se sistem uruši opet mi sa državnim novcem moramo sanirati privatne banke. Krasan sistem za zanesenu populaciju.