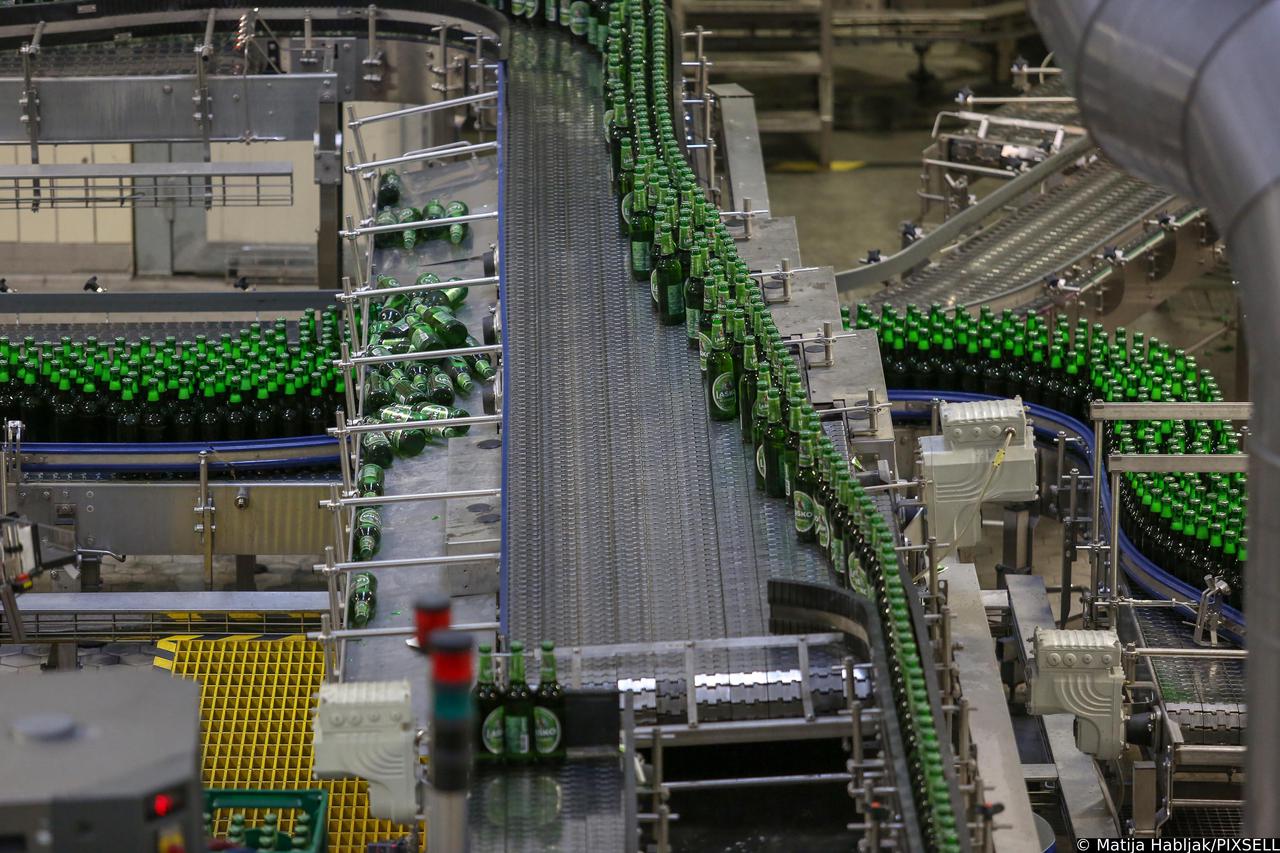

Koncern Agrokor uskoro izdaje obveznice vrijedne 300 milijuna eura na rok od sedam godina, piše Poslovni dnevnik. Iako se iz koncerna Ivice Todorića nije mogla dobiti informacija kad će nove obveznice biti izdane, to će s obzirom na u utorak objavljene najave o izdavanju jamstva Agrokorovih kompanija na Zagrebačkoj burzi, vjerojatno biti vrlo brzo.

"Sredstva iz najavljenog obvezničkog izdanja Agrokor namjerava iskoristiti za refinanciranje postojećih zaduženja", poručuju iz Agrokora odgovarajući na pitanje što planiraju s novim zaduženjem. Kako se navodi u najavama o izdavanju jamstva – koje su na burzi objavili Konzum, Jamnica, Ledo, Zvijezda i PIK Vinkovci – obveznice će biti ili eurske ili dolarske, a moguća je i kombinacija.

Više pročitajte u izvornom članku.

Zbog najave izdavanja obveznica Moody's Investors Service dodijelio je privremeni rejting B2 Agrokoru te je potvrdio stabilnu prognozu, dok je kreditna agencija Standard & Poor's promijenila izglede kreditnog rejtinga Agrokora iz "stabilnog" u "pozitivan".

– Ocjena obveznica na istoj je razini kao i rejting kompanije – kazala je potpredsjednica Moody'sa Tanya Savkin.

Iz Moody'sa tvrde da je Agrokor pokazao solidne financijske rezultate unatoč zahtjevnom gospodarskom okruženju. Tijekom 12 mjeseci, zaključno s prosincem 2011. godine, Agrokor je u odnosu na prethodnu godinu zabilježio rast prodaje od 9,6 posto i rast EBITDA-e od 10,7 posto. Nakon što pregledaju cijelu dokumentaciju, u Moody'su će donijeti konačnu ocjenu koja se, kako upozoravaju, može razlikovati od preliminarne ocjene.

Prema S&P-u, povećanje izgleda kreditnog rejtinga odražava Agrokorove zdrave poslovne rezultate u 2011. godini te se očekuje da će Agrokor dodatno ojačati svoju likvidnost kao i smanjiti ovisnost o kratkoročnom zaduživanju izdavanjem novih 7-godišnjih obveznica od 300 milijuna eura te trogodišnjim klupskim zajmom od 75 milijuna eura, potpisanim u ožujku 2012. godine, piše u priopćenju iz Agrokora.

refinanciranje..zgodan način da se kaže da si u d**ku