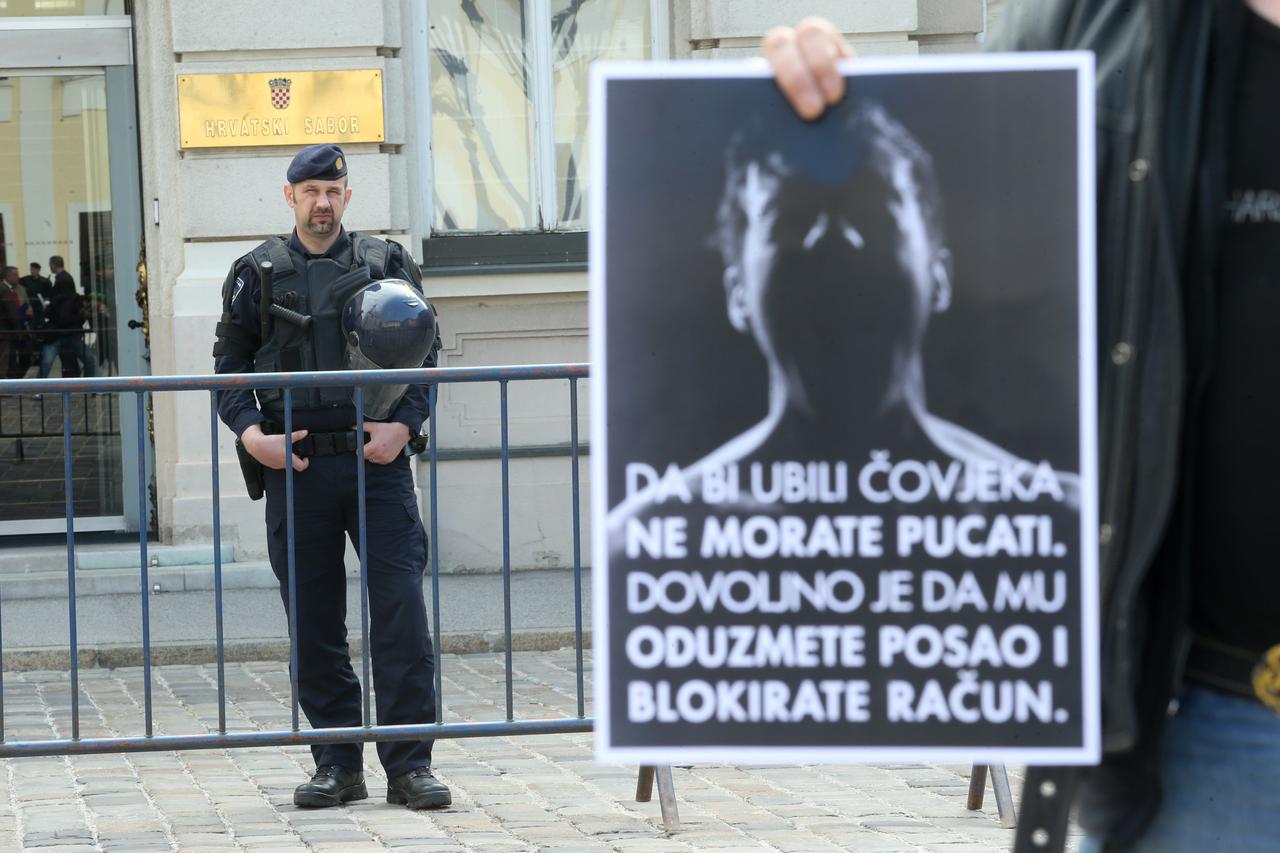

Kad se na Googleu utipka “dužničko ropstvo”, iskoči definicija prema kojoj je to oblik ropstva pri kojem dužnik radi besplatno, nekada i prisilno, za onoga kome duguje, kako bi otplatio dug – ponekad i na neodređeno vrijeme. Opisuje se da je fenomen najprisutniji u južnoj Aziji, a bio je i vrlo čest u antičkoj Grčkoj. Iako je rođen bogat, grčki političar Solon zabranio je uzimanje kredita kako bi se prestalo s dužničkim ropstvom. Feudalizam, počeci američkog društva u kojem su doseljenici godinama besplatnim radom otplaćivali prijevoz u Ameriku, Peru do 1950-ih, Indija... sve su to eklatantni primjeri koje opisuje definicija. No, ona ne opisuje i posredan oblik koji je, u svojoj neograničenoj imaginaciji, razvilo današnje društvo.

Oblik u kojem je jednom preuzeti otplativi, “komotni“ dug narastao do razmjera neotplativosti i zabrtvio svoju žrtvu u pat-poziciji u kojoj, ako još ima sreću da zarađuje, sve što uprihodi proslijedi dalje – vlasniku ili, još češće, vlasnicima duga. Zarađeno ni ne vidi. Može imati i pristojan posao, solidnu plaću, upasti u statistiku koja će ga svrstati u iznadprosječna primanja, ali istodobno biti i – dužnički rob. Jer radi “besplatno” – ne raspolaže svojom plaćom, a nekad i prisilno – bolestan ili na rubu snage jer stati ne smije.

Zašto su se ljudi doveli u takvu poziciju i kako se uopće završi u tom ambisu?

– Svaki je dug različit, kao i razlog zbog kojeg je nastao, ne postoje dva ista. Često je u pozadini gubitak posla, niža plaća, ali može biti i bezbroj privatnih razloga – bolest, neka tragedija, ma... svašta – uživljeno analizira Goran Gazivoda, posljednjih godina najčešće predstavljan kao bankarski doajen, no, bez pretjerivanja, on je puno više od toga.

Za nekoga tko je radni vijek proveo na strani ponude, pa i kreacije proizvoda čiji se “život” posvuda u svijetu oteo kontroli i svoje korisnike doveo u vrtlog prezaduženosti, taj je bankar evoluirao u nekoga koga bi se najbolje definiralo kao – stručnjaka za dug. Izraz, istinabog, zvuči kao fraza iz financijskih samopomoćnica, no kako drukčije nazvati osobu koja gotovo opsesivno smišlja rješenja za razduživanje. “Oživljavanje mrtvaca”, tako to sam naziva.

U 18 godina novinarskog praćenja Gorana Gazivode, u kojima se nanizao popriličan broj intervjua i tematskih članaka, nikad ni o jednoj temi taj dokazani stručnjak nije razgovarao s tolikim žarom s kakvim govori o “oživljavanju mrtvaca”. Rijetko prođe mjesec ili dva da na mailu ne osvane dorada ideje o tome kako najbezbolnije rasteretiti blokirane, ovršene i prezadužene, a istodobno omogućiti vjerovniku da mu potraživanje nosi prihod i državi da riješi dio svog tereta brige za građane pa usto čak i zaradi.

Razmišljajući o idealnoj osobi koja bi se mogla baviti smišljanjem rješenja za teške dužničke probleme, možda se uistinu dobro uklapa netko tko takvih problema nema, što mu daje slobodu razmišljanja izvan okvira – “out of a box”, a da ipak o tim temama zna iz bliskog iskustva. Pa i onda kad dolazi s druge strane, dužnici bi rekli – mračne.

Blokirano 140.000 kartica

Kakva to rješenja predlaže Goran Gazivoda i je li njihova realizacija izvediva u praksi?

Početna je teza njegovih razmišljanja da ne postoji dug koji se ne može otpisati, barem dijelom. Pozdravlja pomak u rješavanju nenaplativih bankarskih kredita zakonskim izmjenama koje će bankama umanjiti poreznu obvezu za iznos kredita otpisanih blokiranim dužnicima. No, to je, kaže, tek početak koji se bavi bankarskim dijelom duga. A on je samo – pola problema.

– U Hrvatskoj je blokirano 328.635 građana koji duguju 40,4 milijarde kuna. Od toga se na dug prema bankama odnosi otprilike pola iznosa, a druga su polovica ostali vjerovnici: telekomunikacijske kompanije, komunalci, odvjetnici, država. Bez uključivanja tog duga u rješenje, blokirani i ovršeni neće riješiti svoj problem. Definitivno ne tako da ponovno prodišu, počnu dijelom vraćati dugove, živjeti i trošiti – otvoren je Gazivoda.

Od tih drugih vjerovnika, samo na blokirane i ovršene, pri čemu se u priču s prezaduženima koji to potencijalno mogu postati nije ni zagrizlo, 11,1 posto duga odnosi se na središnju državu, 2,6 posto na telekome, jedan posto na odvjetnike i sudske vještake (vjerojatno trošak ovrha), 0,8 posto na komunalne tvrtke te četvrtina (24,9 posto) na ostale tvrtke, građane i obrte. Financijske institucije “zapasale” su, prema ovim Fininim podacima iz rujna prošle godine, 58,5 posto duga, od toga banke 51,05 posto.

Kartični dug ima veću kamatnu stopu od ostalih financijskih instrumenata pa brže raste. U Hrvatskoj je 2015. godine provedeno 350 milijuna transakcija platnim karticama, a 125 milijardi kuna iznosila je vrijednost plaćanja. Kreditnim karticama provedeno je 31 posto plaćanja – 109 milijuna transakcija ukupne vrijednosti 26 milijardi kuna. Prosječno je u Hrvatskoj blokirano 140 tisuća kartica građana. Dug osiguravajućim kućama koji se sastoji od osiguranih bankarskih kredita čije su rate dospjele nakon neplaćanja, a osiguravajuća ih je kuća platila banci i postala vjerovnik, sada se naplaćuju od klijenata, građana. Kada su posrijedi dugovanja odvjetničkim kućama, ona nastaju kao “kolateral” sudskih postupaka u kojima odvjetnici zastupaju banke radi naplate dospjelih i neplaćenih potraživanja. Takvi sudski postupci traju godinama, a odvjetnički troškovi nerijetko premaše osnovni dug klijenta. Registriran je i dug kreditnim unijama koje ga naplaćuju klasičnim metodama, kao i dug različitim institucijama koje se bave financiranjem građana. Naplata duga na osnovi televizijske pretplate, potrošnje energije i komunalnih usluga prenosi se uglavnom na odvjetničke kuće. Telekomunikacijske kuće mahom naplatu potraživanja prenose na tvrtke koje se bave naplatom dospjela duga.

Najviše je građana čiji je dug veći od 2000 kuna, a manji od 10.000 – njih je 77.728. S onima koji duguju manje od 2000 kuna, ima ih 121.854. Njihov se udio, kao i visina njihova duga, smanjuje – u godinu dana manje ih je 3,80 posto, a iznos duga niži je 4,08 posto.

Veći dugovi više rastu

No, najveći je rast zabilježen kod onih čiji dug premašuje 100 tisuća kuna, a manji je od 500 tisuća. U godinu dana iznos duga povećao im se 12,08 posto. Po sličnim postocima rastu i dugovanja veća od pola milijuna kuna i milijun kuna. Tome pridonose i zatezne kamate i ostali troškovi ovršnog postupka koji se, s rastom iznosa duga, povećavaju eksponencijalno. Velik su dio tih metazaduženih, s dugovanjima koja premašuju milijun kuna, obrtnici propali u krizi koji su za poslovanje odgovarali osobnom imovinom. Čak 53 posto ukupnog duga blokiranih drži samo 1,3 posto onih čiji je dug veći od milijun kuna.

Prevladavaju dugotrajne blokade, starije od jedne godine. I odnose se najčešće na osobe koje su ostale bez posla.

– Kako bi uopće doznali veličinu blokade, odnosno visinu ukupnog duga nastalog iz različitih izvora koji su ih blokirali, dužnici, blokirani i ovršeni, moraju izvaditi sliku duga na dan, očevidnik redoslijeda osnova za plaćanje i iznosa naplate u Financijskoj agenciji. Fina naplaćuje izdavanje očevidnika 300 kuna, a taj iznos dužnik ne može platiti. I tako je dužniku već uskraćen početak – upozorava Gazivoda koji bi tu naknadu – ukinuo.

Bez sumnje, projekt koji povećava zaposlenost, smanjuje loš dug banaka, povećava porezne prihode i donosi budućnost za dužnike, blokirane i ovršene, bio bi pravi put

Goran Gazivoda

Nakon tog koraka, kaže, počinje priča o pokušaju rješavanja blokade i ovrha otpisom 50 posto glavnice i cjelokupnog iznosa kamata te restrukturiranjem duga uz uvođenje početne promjene – očevidnika koji ne košta ništa. Jer dug je, ističe, obveza otplate određenog iznosa, svojevrsno obećanje o budućem plaćanju.

– Je li dug moralna obveza ili podmirivanje dugova nije pitanje moralnosti, već dogovora? Ako je osoba bez posla i socijalno ugrožena, ona je teret države, njezina obveza. I tu država mora uskočiti u shemu – jedino je rješenje javno-privatno partnerstvo, ne vidim kako drukčije riješiti problem – kaže Gazivoda koji ne zaboravlja napomenuti da bi za nezaposlene otplata počela u trenutku zapošljavanja, a dotad bi moratorij vrijedio i za kamate i za glavnicu.

Načelno, drži da bi svako rješavanje pojedinačnih dužnika trebalo uključiti otpis i restrukturiranje svih vrsta dugova i sve vjerovnike, a mogućih je puteva više. Jedan od njih je “hodočašćenje” dužnika od vjerovnika do vjerovnika.

– Taj je put dug, a pomaci su spori i mali. Kod nekih kreditora nema pomaka. Vrijeme brzo prolazi, a zakonska zatezna kamata za svaki pojedinačni dug teče i povećava ukupan iznos duga. S vremenom, ukupan dug postaje toliko velik da i vjerovnici gube nadu u povrat. Ipak, teško se odlučuju na otpis – ističe.

Drugi mogući put je da dužnik i banka krenu u potragu za rješenjem: dužnik pritom pokušava nagovoriti banku da djelomično otpiše i restrukturira te refinancira svoj i djelomično otpisane dugove drugih, uz dodavanje police osiguranja kojom osiguravajuće društvo preuzima dug na određeni broj godina u slučaju gubitka posla ili bolesti dužnika.

– Povećavajući svoju izloženost izloženostima drugih, financijska institucija povećava šanse za otplatu svog duga, omogućavajući dužniku pronalaženje novog početka, novog posla i novog života – napominje Gazivoda.

Treći mogući put, kaže, ide preko financijskih posrednika koji pokušavaju doći do dogovora s vjerovnicima u ime dužnika. No, sve te opcije putevi su individualnog, pojedinačnog rješavanja blokada i ovrha. I nijedna nije do kraja održiva niti problem rješava holistički.

Regulator zaustavio projekt

– Bez sumnje, projekt koji povećava zaposlenost, smanjuje loš dug banaka, povećava porezne prihode i donosi budućnost za dužnike, blokirane i ovršene, bio bi pravi put. Takav projekt uključuje instituciju čiji bi jedini predmet poslovanja bio loš dug, otkupljen po velikom, 85-postotnom diskontu, od različitih vjerovnika. Polovica bi se otkupljenog duga otpisala, a preostali dio restrukturirao s ročnošću i otplatnim planom prema platežnim mogućnostima dužnika, uz fiksnu kamatnu stopu i bez valutne klauzule – predlaže Gazivoda.

Pritom bi institucija koja otkupljuje dug bila vlasnički povezana s bankom koja restrukturirane kredite refinancira uz višegodišnju garanciju u slučaju neplaćanja, odnosno uz otvorenu mogućnost prodaje (vraćanja) refinanciranog duga toj instituciji u slučaju neplaćanja.

– Takav je projekt bio blizu realizacije; osnovana je institucija za otkup i restrukturiranje lošeg duga, postojala je odluka stranog vlasnika za preuzimanje, značajnom dokapitalizacijom i osiguranjem izvora financiranja postojeće, manje banke, koja bi refinancirala restrukturirani dug, ali regulator je tražio stopostotno rezerviranje lošeg duga otkupljenog po velikom diskontu, što je onemogućilo realizaciju projekta – otkriva bankar.

Predloženi bi projekt, smatra, omogućio kontinuirano i održivo rješavanje lošeg duga te, osim građana, s vremenom uključio i tvrtke. A njih 31.115 trenutačno je blokirano zbog 18,9 milijardi kuna duga.

– Mogli bismo zamisliti organiziran napor čiji bi cilj bio rješavanje blokiranih i ovršenih putem otpisa i restrukturiranja dospjelih i neplaćenih potraživanja, nakon analize podataka o blokiranim građanima. To bi uključivalo i koordinaciju svih vjerovnika i sudjelovanje nekoliko ministarstava: financija, rada, socijalne skrbi, pravosuđa... Bilo bi kompliciranije od rješavanja loših kredita banaka jer bi uključivalo puno “igrača”, ali motiv za njihovo uključivanje mogao bi biti porez. I tu uskače država! – razradio je Gazivoda sve detalje.

Kao u Mletačkom trgovcu

Projekt bi, ističe, imao zakonsku osnovu i određen datum svog završetka, koordinator bi moglo bi biti Ministarstvo financija, odnosno Sektor za financijski sustav – odjel potrošačkog kreditiranja, s obzirom na to da je uglavnom posrijedi dug koji je nastao financiranjem potrošnje. Motiv uključivanja svih vjerovnika bile bi porezne olakšice, a Gazivoda vjeruje da bi postotak uspješnih završetaka pojedinačnih priča bio visok s obzirom na udio svih sudionika u projektu.

– Svi bi vjerovnici prema socijalnim kriterijima otpisali višegodišnja nenaplaćena potraživanja, uključili bi otpisana potraživanja u porezno priznate rashode i isključili ih iz osnovice poreza na dobit. Nužno bi bilo pritom uskladiti Ovršni, Stečajni i Zakon o osobnom stečaju te uvesti moratorij na ovrhe, osloboditi imovinu, deblokirati račune i smjestiti socijalno ugrožene u državne nekretnine ili im plaćati najam u privatnim nekretninama. Obvezna bi bila i zabrana prodaje nekretnine za manji iznos od realne, tržišne vrijednosti i zabrana pljenidbe imovine čija vrijednost nije u razmjeru s vrijednošću potraživanja – do u tančine je detaljan bankar.

Gazivoda ističe i da za provedbu projekta nije nužno osnivati novu instituciju, već je moguće koristiti postojeću koja bi se namjenski financirala za projekt restrukturiranja duga, većim dijelom uz sudjelovanje Europskog socijalnog fonda te manjim dijelom uključivanjem privatnih investitora kojima bi država jamčila povrat uloženih sredstava u slučaju uspješnog završetka projekta.

Javno-privatno partnerstvo s jasno postavljenim socijalnim ciljem – vizionarski je zamislio taj financijaš koji je još u vrijeme dok je vodio jednu banku izjavio da bankar koji u životu nije otpisao dug nije do kraja napravio posao. Kaže da ga trenutačni način vraćanja dugova neopisivo podsjeća na Shakespeareova Mletačkog trgovaca u kojem je lihvar Shylock od jamca Antonija za dospjeli dug tražio funtu njegova vlastitog mesa.

– I to po mogućnosti onog od srca – gorko se nasmiješio Gazivoda.

Nije Gazivoda kao Solon. On ne bi zabranio kredite. Ipak je to bankar. On bi ih samo restrukturirao, razvukao do granica moguće otplativosti i – oživio mrtve koji bi, umjesto tereta, opet postali bogatstvo naroda i pridonijeli njegovu bruto nacionalnom proizvodu.

Kako pak ovu ideju, humanu, ali racionalnu i održivu, provesti u djelo? Na to financijaš nema odgovora, politika ga nikad nije zanimala, on je smislio projekt i stavio na raspolaganje.

Da ne mora završiti kao rakova djeca, vjeruje i Goran Aleksić, saborski zastupnik Snage i predstavnik Udruge Franak koja je spremna širiti djelovanje i na druge financijske probleme s kojima se hrvaju njihovi građani, a posebno blokade i ovrhe.

– Svakako je riječ o zanimljivoj ideji koja državu ionako ništa ne košta, osim porezne olakšice, a porezne olakšice za otpis dugovanja kreditnim institucijama već su ionako propisane pa to ne bi bilo ništa novo – komentira Aleksić.

Jedino bi, napominje, trebalo produljiti rok za porezne olakšice i na godine koje slijede jer se propisane porezne olakšice na otpis dugova odnose samo na otpis vezan za dugovanja iz 2015. godine uz otpis tijekom 2017. godine, i to za kreditne institucije, dok bi sada to isto trebalo propisati i za ostale tvrtke koje su vjerovnici u pravnom odnosu, ponajprije s fizičkim osobama.

– Naizgled, država gubi dio planiranih poreza, ali s druge strane dobiva jer bi građani koji su u blokadi mogli ponovno disati, što bi pridonijelo ozdravljenju čitavoga društva. Uostalom, država je tu zbog građana i mora raditi u interesu građana – kaže predstavnik Franka.

Politička volja presudna

Kao saborski zastupnik spreman je, kaže, podržati takvu ideju i maksimalno surađivati na realizaciji. Također, uključila bi se i Udruga Franak koja bi mogla osvješćivati javnost o pozitivnim posljedicama koje bi mogao imati takav projekt.

Franak je već i dosad predlagao izmjene Ovršnog zakona, primjerice zabranu ovrhe nekretnine koja čini nužan stambeni prostor, a nije pod založnim teretom, sprečavanje ovrha nekretnine koja je pod založnim teretom, ali je taj zalog dio ugovora o kreditu s nezakonitom promjenjivom kamatnom stopom te zabrani ovrha nekretnine prije nego što dugovanje dosegne 50 tisuća kuna. Mostu i HDZ-u proslijedili su dva zakonska rješenja za izmjenu Zakona o potrošačkom kreditiranju; jedno o ugovaranju početnih fiksnih kamatnih marži u svim kreditima s promjenjivom kamatnom stopom ugovorenim prije 1. siječnja 2013. i drugo za građane koji su ugovarali kredite s institucijama koje nisu imale dopuštenje HNB-a, konkretno, RBA zadrugama.

No, kao partnere za realizaciju projekta oslobađanja blokiranih vidi baš sve političke aktere.

– Posrijedi su ideje i rješenja za koja smatram da bi se morao postići konsenzus svih saborskih zastupnika, odnosno svih stranaka i nezavisnih kandidata koji su dio službenoga političkog života. Ideja o deblokiranju dužnika ne bi trebala biti nikome sporna, jer je riječ o nečemu za što je prije svega potrebna dobra volja vjerovnika – zaključuje Aleksić.

>> Država gubi milijardu kuna, banke odlučuju kome će otpisati dugove